こんな疑問にお答えします。

この記事でわかること

- Chase Freedom Unlimitedはどんなクレジットカードか

- 他のChase系年会費無料クレジットカードと比較

- Chaseの口座開設なしで申し込んだ結果

- 上級者向けのChaseカード使いこなしテクニック

Chaseの年会費無料おすすめクレジットカードはChase Freedom Unlimited

Chaseとは?

Chaseとはアメリカ最大規模のメガバンクです。Chaseに銀行口座を開設する駐在員も多いです。

Chaseはたくさんの種類のクレジットカードを発行しています。

Chaseのクレジットカードの特徴の1つはキャッシュバックです。貯まったポイントを現金で銀行口座に振り込んでくれるのです。

一般的なクレジットカードで貯まるポイントやマイルは使い道が限定されていたり、端数が余ってしまったりと不便な側面もあります。キャッシュバックにはその心配がありません。

もう1つの特徴はカードブランドです。ChaseのクレジットカードにはVISAまたはMasterCardというメジャーなブランドが採用されています。

他のカードブランドと比べて「えっこのクレカ使えないの?!」と焦ることが少ないです。

Chase Freedom Unlimitedカードの特典

カード特典

- 年会費無料

- カードブランドはVISA

- カード利用で1.5~5%ポイント還元

- 入会ボーナスで200ドル分のポイント付与(3か月以内に500ドル以上使った場合)

- ポイントは現金でキャッシュバックも可能

- APR※が15か月間0%

※APRとは支払い期限までに払えなかった時に掛かる利子です。

Chase Freedom Unlimitedがおすすめな理由は年会費無料でありながらVISAカードが発行でき、さらにポイント還元率が高いことです。

アメリカで生活するのならVISAカードは必須です。

アメックスは使えないお店も多いですし、Master Cardも稀に使えないお店があります。アメリカのコストコはVISAカードしか使えません。

アメリカ駐在員の多くが始めに作るANA CARD U.S.A.もVISAですが年会費が70ドル掛かります。年会費無料のクレカは魅力的です。

ポイント還元率は最低でも1.5%以上と高いです。さらに3か月以内に500ドル以上利用で200ドル分の入会ボーナスポイントが付与されます。

>>Chase Freedom Unlimitedの詳細をチェック

Chase Freedom Unlimitedカードの欠点

特典満載のChase Freedom Unlimitedカードですが欠点もあります。

カードの欠点

- 外貨手数料が3%

- Chase系カードなので審査が比較的厳しい

外貨手数料がまあまあ掛かるのでアメリカ以外で使うのには向いていません。USドルで支払うのなら手数料は掛かりません。

また、Chase系カード全般に言えることですが、アメックスなどのカードに比べて審査が厳しいです。

といってもクレジットヒストリーをしっかり構築していれば審査は通ります。(審査に通った時の状況は記事の後半で解説)

何よりシェアNo.1のクレジットカードブランドVISAのカードなので、発行する価値は十分あります。

カードポイントの貯め方

Chaseのカード利用で貯まるUltimate Rewardsポイント(URポイント)の具体的な貯め方2つを紹介します。

①買い物・予約で貯める

普段の買い物や旅行・レストラン予約でChase Freedom Unlimitedカードを使うとポイントが貯まります。

ポイント還元率はこちら。

| カードの使い道 | ポイント還元率 |

| ガソリンスタンド(初年度) | 5% |

| Ultimate Rewards※で旅行予約 | 5% |

| レストラン | 3% |

| ドラッグストア | 3% |

| その他 | 1.5% |

※Chaseの旅行予約サイト。飛行機、ホテル、車、アクティビティ、クルーズ予約ができる。

最低でも購入金額の1.5%分のポイントが貯まります。

さらに以下のサービスを使うと追加でポイントが貯まります。

| 対象サービス | 追加ポイント |

| Lyft(2025年3月まで) | 3.5% |

| Chaseポータルで買い物 | 1~15% |

②入会ボーナスで貯める

カード発行から3か月以内に500ドル以上利用すれば入会ボーナスとして200ドル分のポイント(20,000ポイント)が付与されます。

カードポイントの使い方

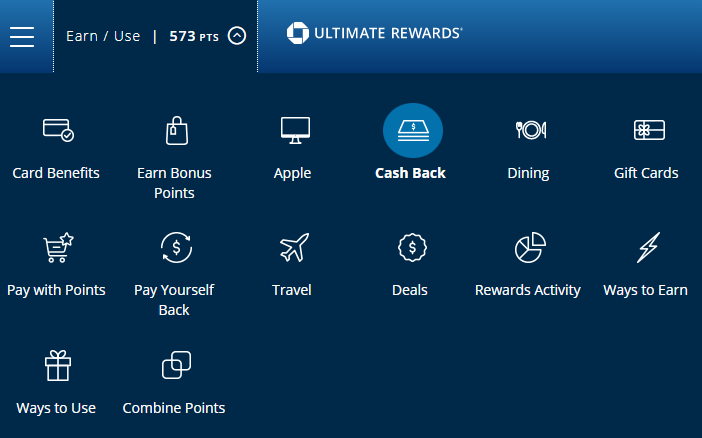

ポイントを使う時はUltimate Rewardsにログインし、Earn/Useメニューから使用先を選びます。

ここではChaseのカード利用で貯めたポイントの使い道を紹介します。

①キャッシュバック

1ポイントあたり1セントに交換できます。

キャッシュバック先は銀行口座かクレジットカードのデポジットか選択できます。

②Appleストア・Amazon・PayPalで使う

Ultimate RewardsのHP経由でAppleストアを開くとURポイント1ポイントあたり1セントとして使えます。

AmazonとPayPalでは1ポイント0.8セントとして使えます。こちらはUltimate RewardsのHPからAmazonまたはPayPalのアカウントと連携することで使えます。

Amazonはギフトカードにした方がレートが高くてお得です。

③ギフトカードに交換

URポイントは190種類以上のギフトカードにも交換できます。

主な対象ギフトカード

- Google Play:900ポイント/10ドル

- Starbucks Coffee:500ポイント/5ドル

- Hulu:2,250ポイント/25ドル

- Amazon:2,000ポイント/20ドル

- Uber:1,500ポイント/15ドル

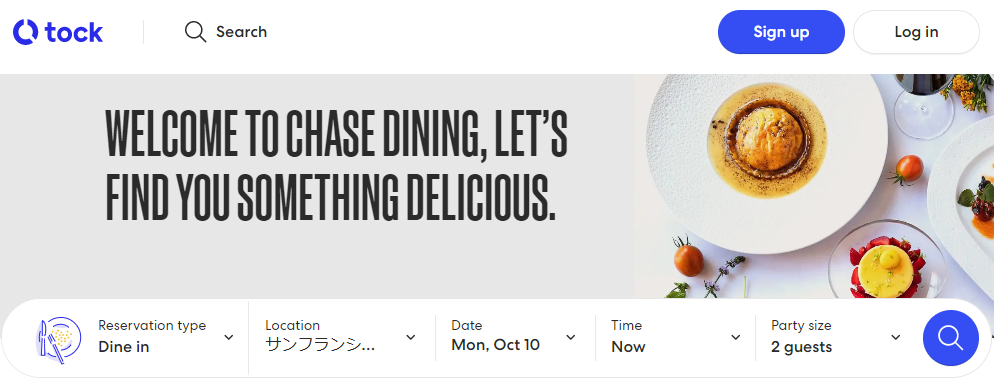

④Chase Diningで予約

Chase Diningならコース予約やテイクアウト予約の際にURポイントが使えます。

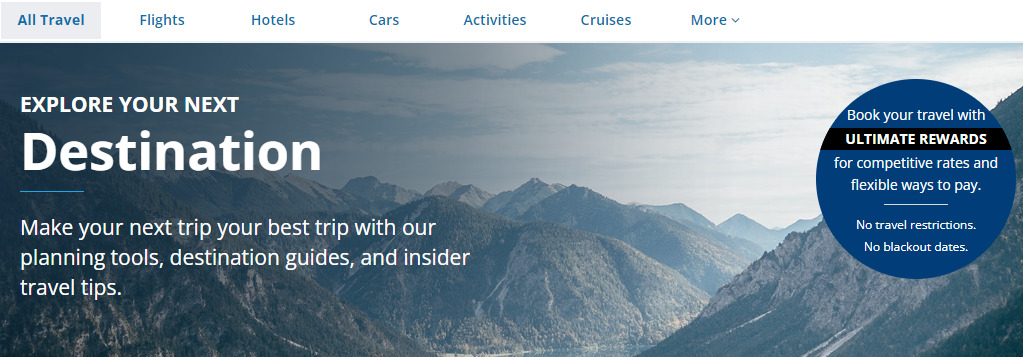

⑤Ultimate Rewardsで旅行予約

Ultimate RewardsというChaseの旅行予約サイトから予約する際にもポイントが使えます。

予約できるサービス

- 飛行機

- ホテル

- レンタカー

- アクティビティ

- クルーズ

Chaseの年会費無料クレジットカード比較

Chaseには4つの年会費無料クレジットカードがあります。

URポイントの使い方は同じですが、貯まるポイント数や入会ボーナスなどが異なります。

ここではChase Freedom Unlimitedカードとその他3つのクレジットカードを比較します。

Chase Freedom Flex

Chase Freedom Unlimitedカードと違う点はカードブランドとポイント還元率です。Chase Freedom FlexはMasterCardです。

ポイント還元率の比較はこちら。

|

|

Chase Freedom Unlimited |

|

| ボーナス・カテゴリ | 5% | なし |

| ガソリンスタンド(初年度) | 5% | 5% |

| Ultimate Rewards※で旅行予約 | 5% | 5% |

| レストラン | 3% | 3% |

| ドラッグストア | 3% | 3% |

| その他 | 1% | 1.5% |

ボーナス・カテゴリとはChase Freedom Flex独自のシステムです。対象カテゴリへの支払い還元率が5%になります。

例えば2022年のボーナス・カテゴリはこちらです。ボーナス・カテゴリは3か月ごとに変わります。

2022年のボーナス・カテゴリ

- 1~3月:スーパー(TargetとWalmart以外)とeBay

- 4~6月:Amazonとストリーミング・サービス

- 7~9月:ガソリンスタンド、レンタカー、映画館、コンサート

- 10~12月:WalmartとPayPal

ボーナス・カテゴリのポイント還元率を5%にするにはカテゴリが変わるごとにアクティベートする必要があります。

入会ボーナスなどその他の特典は同じです。

ボーナス・カテゴリの恩恵を受けたい方にはChase Freedom UnlimitedよりこちらのChase Freedom Flexがおすすめです。

Slate Edge

Slate EdgeはAPRに関する優遇が受けられるのが特徴のクレジットカードです。

APRとは支払い期日内に払えなかった金額に掛かる利子です。

アメリカでは月ごとに支払う金額を自分で決められます。前月の使用金額を期日内にすべて支払わず、分割払いにすると溢れた分に利子が付きます。

Chase Freedom Unlimitedでは最初の15か月だけAPRが0%(利子無料)になるのに対し、こちらのSlate EdgeではAPRが18カ月間0%になります。

また、条件を満たせばAPRを2%下げてもらえたり、限度額を上げてもらえたりという特典があります。

その代わり、入会ボーナスなどはありません。

分割払いを利用したい方向けのクレジットカードです。

結局どれがいい?

一番のおすすめはChase Freedom Unlimitedです。

カードブランドが最も普及率の高いVISAなら何かと便利ですし、ポイント還元率は高いからです。

しかしMasterCardが欲しい方や、ボーナス・カテゴリのポイント還元率アップに魅力を感じる方にはChase Freedom Flexの方が合っているかと思います。

口座開設なしでChaseのクレジットカード審査に申し込んだ結果

Chaseの口座を開設すればクレジットカードの審査に通りやすくなります。

しかしアメリカの銀行口座は収入がないと開設を渋られますし、一定額の貯金がないと維持費が掛かります。

そこでChaseの口座開設なしでChase Freedom Unlimitedに2度申請し、2回目で審査に合格しました。

ここでは各申請時の状況をお伝えします。

わが家のように「口座開設はしたくないけど、Chaseのクレカが欲しい!」という方の参考になればと思います。

承認を阻むChaseの5/24ルールとは

Chaseのクレジットカード審査には5/24ルールという独自の基準があります。

5/24ルールとは24カ月以内に発行したクレジットカードの枚数を5枚までとするルールです。家族カードも対象、ビジネスカードは対象外です。

これを満たさないといくら申請しても承認されません。

Chaseのクレジットカードを狙うにはクレジットスコア以外に5/24ルールも意識する必要があります。

審査に通らなかった時の条件

不合格時の条件

- Chaseの口座開設なし

- SSN※取得から約4カ月で申請

- クレジットスコアは700越え

- 2年以内に作ったクレカは2枚(家族カード含む)

※ソーシャル・セキュリティー・ナンバー

審査に不合格だと申請直後にこちらの画面が表示されます。

よく見ると「we are unable to approve your application」(申請は承認されませんでした)と書いてあります。

後日郵便で審査に通らなかった理由が送られてきました。内容はこんな感じ。

不合格理由

- クレジットヒストリーの構築期間が短すぎる

- Chaseの口座に十分な貯金または投資額がない

2つ目を見ると

と思ってしまいますが、そうではないのでご心配なく。

審査に合格した時の条件

合格時の条件

- Chaseの口座開設なし

- SSN取得から約10カ月で申請

- クレジットスコアは730くらい

- 2年以内に作ったクレカは4枚(家族カード含む)

不合格理由を参考に今度は渡米後1年以上経ってから申請してみました。Chaseの口座についても書いてありましたがそこは無視です(笑)

この時は申請直後の画面に「Approved」と出て無事合格し、カードも送られてきました。

口座開設していない人はSSN取得から1年近く待った方が良いのかもしれません。

上級者のChase系カード使いこなしテクニック

「Chase系カードの力を最大限利用したい!」という方は以下のカードも発行しておくといいでしょう。

合わせて発行したいカード

- Chase Sapphire Preferred (年会費95ドル)

- Chase Sapphire Reserve(年会費550ドル)

- Chase Ink Business(年会費95ドル)

上記のカードの利点はChaseでの旅行予約時にポイント価値が25~50%増しになることです。1ポイント=20~50セントで使えるわけです。

Chase Freedom Unlimitedでは1ポイント=1セントです。その20~50倍の価値になります。

そう聞くと

と思う方もいらっしゃるかもしれません。

しかしChase Freedom Unlimitedと合わせて持つことで利益を最大化できるのです。理由はポイント還元率です。

|

|

|

Chase Sapphire Reserve |

|

| 年会費 | なし | 95ドル | 550ドル |

| Ultimate Rewardsで飛行機予約 | 5% | 5% | 5% |

| Ultimate Rewardsでホテルとレンタカー予約 | 5% | 5% | 10% |

| その他旅行予約 | 1.5% | 2% | 3% |

| ストリーミングサービス | 1.5% | 3% | 1% |

| オンラインスーパー※ | 1.5% | 3% | 1% |

| レストラン | 3% | 3% | 3% |

| ガソリンスタンド(初年度) | 5% | 1% | 1% |

| ドラッグストア | 3% | 1% | 1% |

| その他 | 1.5% | 1% | 1% |

| Chaseで旅行予約する時のポイントアップ | なし | 25% | 50% |

※Walmart、Target、Wholesale Clubを除く

カテゴリによってはChase Freedom Unlimitedの還元率の方が高いんです。

さらにChaseのカードで貯めたポイントは別のChaseカードに移行できます。

ポイントを交換する時はChase Freedom Unlimitedで貯めたポイントを年会費有料のカードに移行すればOKです。

以上のことから

- 旅行予約、ストリーミングサービス、オンラインスーパー利用時は年会費有料のカードを使う

- それ以外はChase Freedom Unlimitedを使う

- 貯まったポイントは年会費有料のカードに移行して旅行予約に使用

というように使い分けると利益を最大化できます。

ただしここに書いたのは応用的な使い方なので

という方はもちろんChase Freedom UnlimitedだけでもOKです。

おわりに:駐在員とその家族におすすめ

多くの駐在員家族は渡米時に作った年会費ありのクレジットカードをできるだけ早く卒業して、よりお得なChase系クレジットカードに乗り換えています。

年会費無料のクレジットカードが希望の方には迷わずChase Freedom Unlimitedを推します。

その他のおすすめクレカ

-

-

アメリカ駐在員がデルタアメックスゴールドクレカを選ぶ理由

続きを見る

駐在妻がクレカを作る方法

-

-

アメリカ駐在妻がクレジットカードを作った時の方法とおすすめクレカ

続きを見る